Ⅰ. ESG란 무엇인가

ESG는 환경(Environmental), 사회(Social), 지배구조(Governance)의 약칭으로, 기업의 '지속가능성'을 판단하는 척도입니다. 이 ESG 용어는 2004년 말 유엔 글로벌 콤팩트(UN Global Compact)가 작성한 보고서인 "Who Cares Wins – Connecting Financial Markets to a Changing World"에 처음 등장하면서 세상에 알려지기 시작했습니다. UN은 기업이 앞으로 지속가능한 성장을 하기 위해서는 ESG에 대한 체계적인 대응이 필수적이라고 판단하고, 기업 투자 가치에 중대한 영향이 있거나 있을 수 있는 비재무적 이슈를 부각하기 위해 ESG라는 개념을 고안한 것입니다. 이 보고서는 투자자들이 '투자대상 기업의 지속가능성 수준을 체계적으로 판단할 수 있는 기준'으로 ESG를 제시하고, 투자자 외에 기업, 연기금, 금융기관, 정부, NGO 등 다양한 시장 참여자들의 ESG와 관련된 역할을 제시하고 상호 지속적으로 논의할 것을 권고하고 있는 것이 특징입니다.

(출처: https://www.unepfi.org/fileadmin/events/2004/stocks/who_cares_wins_global_compact_2004.pdf)

(출처: https://www.unepfi.org/fileadmin/events/2004/stocks/who_cares_wins_global_compact_2004.pdf)

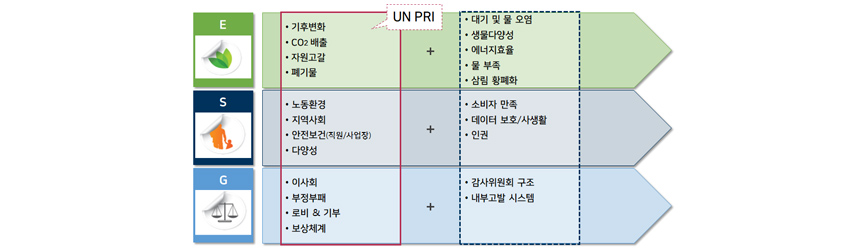

ESG를 구성하는 요소는 2006년 유엔 책임투자원칙(UN PRI: UN Principles for Responsible Investment)이 최초로 제시한 이래, 시대적 요구를 반영하면서 보다 다양화하고 세분화해 가는 추세에 있습니다.

- 기후변화, CO2 배출, 자원고갈, 폐기물

- 대기 및 물 오염, 생물다양성, 에너지효율, 물 부족, 삼림 황폐화

- 노동환경, 지역사회, 안전보건(직원/사업장), 다양성

- 소비자 만족, 데이터 보호/사생활, 인권

- 이사회, 부정부패, 로비 & 기부, 보상체계

- 감사위원회 구조, 내부고발 시스템

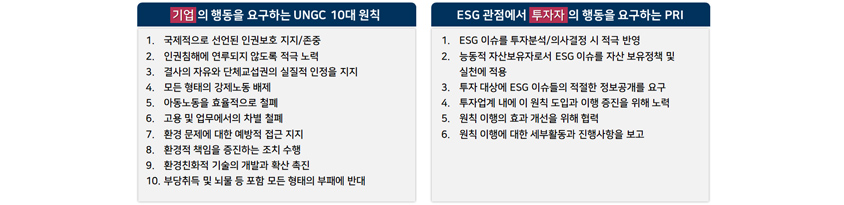

ESG와 관련하여 빼놓을 수 없는 글로벌 기구 2개가 있는데 바로 유엔 글로벌 콤팩트와 유엔 책임투자원칙입니다. 유엔 글로벌 콤팩트는 위에서 언급한 것처럼 ESG라는 용어를 처음 소개한 기구인데, UN이 2000년 '기업의 지속가능성 향상'을 목표로 만든 글로벌 협약입니다. 당시 UN 사무총장이었던 코피 아난은, 글로벌화의 취약성 극복을 위해 선진 기업 리더들이 기업 스스로는 물론 유엔과의 파트너십을 통해 인권, 노동, 환경 분야 핵심가치를 포용하고 지원해 줄 것을 정식 제안하여 주목을 끌었습니다. 이를 토대로 유엔 글로벌 콤팩트는 인권, 노동, 환경 분야에 반부패 이슈를 포함한 '유엔 글로벌 콤팩트 10대 원칙'을 제정하였는데, 이는 ESG의 중요성을 기업이 인식하고 구체적인 행동에 옮길 것을 요구하는 원칙으로 자리매김하게 됩니다.

한편 유엔 책임투자원칙은 2006년 UN이 전 세계 주요 금융기관들과 함께 만든 '기관투자자의 책임투자원칙'으로, 6개 원칙으로 구성되어 있습니다. 이는 투자자가 투자 대상 기업의 재무적 측면뿐 아니라 비재무적 지표인 ESG까지 고려해야 한다는 내용을 담고 있습니다. UN PRI가 ESG와 관련하여 중요한 이유는, 이것이 제정된 후 전 세계적으로 ESG에 대한 관심 및 관련 투자가 본격적으로 확산되었기 때문입니다.

- 1. 국제적으로 선언된 인권보호 지지/존중

- 2. 인권침해에 연루되지 않도록 적극 노력

- 3. 결사의 자유와 단체교섭권의 실질적 인정을 지지

- 4. 모든 형태의 강제노동 배제

- 5. 아동노동을 효율적으로 철폐

- 6. 고용 및 업무에서의 차별 철폐

- 7. 환경 문제에 대한 예방적 접근 지지

- 8. 환경적 책임을 증진하는 조치 수행

- 9. 환경친화적 기술의 개발과 확산 촉진

- 10. 부당취득 및 뇌물 등 포함 모든 형태의 부패에 반대

- 1. ESG 이슈를 투자분석/의사결정 시 적극 반영

- 2. 능동적 자산보유자로서 ESG 이슈를 자산 보유정책 및 실천에 적용

- 3. 투자 대상에 ESG 이슈들의 적절한 정보공개를 요구

- 4. 투자업계 내에 이 원칙 도입과 이행 증진을 위해 노력

- 5. 원칙 이행의 효과 개선을 위해 협력

- 6. 원칙 이행에 대한 세부활동과 진행사항을 보고

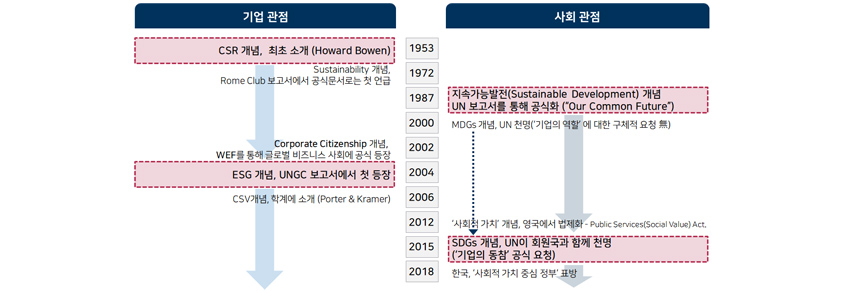

전 세계적으로 지속가능성, 그리고 기업의 책임에 대한 논의가 활발한 가운데 이와 관련된 주요 용어들이 등장합니다. ESG 외에 CSR, SDGs 등이 대표적인데, 각각의 의미와 상호 관계를 이해하면 ESG를 제대로 이해하는 데에도 도움이 됩니다.

CSR은 1953년 미국의 경제학자 보웬(H. Bowen)이 처음 소개한 이래, 오랫동안 많은 사람들에게 친숙한 개념입니다. 보웬은 그의 저서 『Social Responsibilities of the Businessman』에서, “CSR은 사회 전체의 목적, 가치에 맞게 기업가들이 의사결정을 해서 사회에 바람직한 방향으로 행동에 옮기는 의무이며, 기업의 사회에 대한 경제적∙법적 의무뿐만 아니라 사회 전체에 대한 책임을 의미한다”고 정의하였습니다. 이후, 프리드먼(M. Friedman. 1970년), 캐롤(A.B.Carroll. 1991년) 등으로 이어지며 다양한 이론으로 진화되고 있지만 주장하는 맥락은 거의 유사하다고 보면 됩니다.

그런데, CSR은 개념이 다소 추상적이고 선언적이어서, 기업 입장에서는 무엇을 어떻게 하면 좋은지에 대한 구체적인 것을 모색하기가 어렵다는 점이 아쉬운 부분이었던 것이 사실입니다. 이러한 '막연함(vagueness)'을 해결해 주는 개념으로 등장한 것이 바로 ESG입니다. ESG는 CSR과 달리 매우 구체적이고, 규범적이며, 투자자가 매개가 되어 기업이 행동할 수밖에 없게끔 설계되어 있는 개념이라는 점이 핵심입니다. ESG와 CSR은 '동전의 양면'과 같은 관계이면서도 이처럼 명확한 차이가 있는 관계라 할 수 있습니다. 한편, UN이 2015년 발표하여 많은 사람들이 알고 있는 SDGs 즉 지속가능발전목표(Sustainable Development Goals) 역시 ESG와 밀접한 관계가 있다는 점을 알아 두시면 좋습니다. 주요 글로벌 기업들이 지속가능경영보고서에서 ESG 추진과 SDGs 달성을 긴밀히 연계하겠다는 점을 명시하고 있는 건 분명한 이유가 있습니다. UN이 SDGs를 발표하는 자리에서, 전 세계 주요 기업들이 SDGs 달성을 위해 많은 역할을 해 달라고 공식적으로 요구하였기 때문입니다.

- 1953년 CSR 개념, 최초 소개 (Howard Bowen)

- 1972년 Sustainability 개념, Rome Club 보고서에서 공식문서로는 첫 언급

- 2002년 Corporate Citizenship 개념, WEF를 통해 글로벌 비즈니스 사회에 공식 등장

- 2004년 ESG 개념, UNGC 보고서에서 첫 등장

- 2006년 CSV개념, 학계에 소개 (Porter & Kramer)

- 1987년 지속가능발전(Sustainable Development) 개념 UN 보고서를 통해 공식화 (“Our Common Future”)

- 2000년 MDGs 개념, UN 천명(‘기업의 역할’에 대한 구체적 요청 無)

- 2012년 '사회적 가치' 개념, 영국에서 법제화 - Public Services(Social Value) Act.

- 2015년 SDGs 개념, UN이 회원국과 함께 천명(‘기업의 동참’ 공식 요청)

- 2018년 한국, '사회적 가치 중심 정부' 표방

Ⅱ. ESG 경영 생태계

금년 들어 국내 주요 언론 및 기업의 가장 큰 화두는 'ESG 경영'입니다. 그렇다면 우리는 먼저 "ESG 경영이란 무엇인가"에 대해 제대로 이해하는 것이 중요할 것입니다. ESG 경영은 'ESG의 중요성에 대한 인식을 토대로, 모든 이해관계자의 이익을 포괄적으로 감안하면서 장기적 관점에서 리스크 관리 및 비즈니스 혁신을 추구하는 전략을 수립·운영하는 것'이라고 정의할 수 있습니다. (HBR May 2013을 토대로 필자 재구성)

ESG 경영을 검토하는 기업이라면, ESG와 관련하여 기업에 직접적이고 구조적인 영향을 미치는 주요 player들이 존재한다는 것을 알게 됩니다. 투자자(기관투자자 등), ESG 관련 정책∙규범을 수립하는 기관(각국 정부, 국제기구 등), ESG 정보 보고 지침 제공기관, ESG 정보 분석∙평가 기관 등이 그것입니다. 이들이 영향을 주고받고 상호작용을 하는 제반 메커니즘을 'ESG 경영 생태계'라고 명명해 볼 수 있습니다.

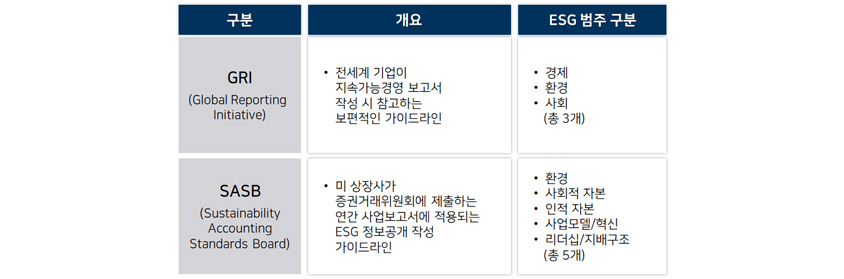

기업이 ESG 경영을 제대로 하고 있는지 여부를 판단할 수 있는 가장 객관적인 근거는 충실한 지속가능경영보고서 작성 및 공개입니다. 국내외의 대표적 기업들이 예외 없이 (ESG 정보가 담기는) 지속가능경영보고서 준비에 많은 노력을 기울이고 있는 이유이기도 합니다. 이러한 기업의 ESG 정보 공개를 위한 가이드라인을 제공하는 글로벌 이니셔티브가 있는데, GRI와 SASB가 대표적입니다. GRI의 지침을 활용하는 기업이 전 세계적으로 제일 많습니다. 전 세계 주요 200대 기업의 80%가량이 GRI 기준을 활용하고 있을 정도로 독보적입니다. 이와 함께, 최근 들어 SASB에 대한 관심이 급속히 늘고 있습니다. 그 이유는 기업이 ESG 정보를 공개할 때 업종별로 ESG 이슈의 '중요성(materiality)'이 다르며 이에 따라 업종별 특성을 감안하여 접근하는 것이 필요하다는 입장을 SASB가 견지하고 있기 때문입니다. 전 세계 1위 자산운용사인 블랙록이 2020년 2월, 기업들에 SASB 기준과 TCFD의 권고안에 부합하는 공시를 요구한 것도 영향을 준 것으로 풀이됩니다.

- 전세계 기업이 지속가능경영 보고서 작성 시 참고하는 보편적인 가이드라인

- 경제, 환경, 사회(총 3개)

- 미 상장사가 증권거래위원회에 제출하는 연간 사업보고서에 적용되는 ESG 정보공개 작성 가이드라인

- 환경, 사회적 자본, 인적 자본, 사업모델/혁신, 리더십/지배구조(총 5개)

GRI와 SASB가 제공하는 가이드라인은 ESG 전반에 걸친 것인데, 환경 분야에 중점을 둔 ESG 정보 보고 지침을 제공하는 TCFD에 대한 관심이 확산되고 있는 것도 주목해야 할 부분입니다. TCFD는 기후 관련 재무정보 공개 전담협의체(Task Force on Climate-related Financial Disclosures)의 약자로, 2015년 G20 재무장관 및 중앙은행 총재의 주도하에 설립된 이니셔티브입니다. 2017년 6월, TCFD는 기후 변화로 인한 위험 및 기회가 기업에 끼칠 재무적 영향을 공시하도록 하는 'TCFD 최종 권고안'을 발표하였습니다. 이후 이 TCFD 권고안 기준이 급속히 확산되어 2021년 3월 15일 현재 전 세계 78개국 1,800여 기업 및 기관이 이 기준을 반영하고 있습니다.

[그림 5] 전 세계의 TCFD 권고안 지지 현황[6] (2021.3.15. 기준)

[그림 5] 전 세계의 TCFD 권고안 지지 현황[6] (2021.3.15. 기준)

최근 수년 사이에 선진국과 우리나라에서 기업의 ESG 공시를 강화하는 움직임이 본격화하는 것도 놓쳐서는 안 될 중요한 흐름입니다. 유럽은 이미 근로자가 500명 이상인 기업을 대상으로 ESG 관련 주요 정보 공시를 의무화하고 있고, 미국은 바이든이 대통령에 취임한 이후 기업의 ESG 공시 관련 제도 개선을 지시하는 등 유럽과 코드를 맞춰가는 흐름을 보이고 있습니다. 우리나라도 2025년부터는 자산 2조 원 이상 상장사의 ESG 공시 의무화, 2030년에는 모든 KOSPI 상장사의 ESG 공시 의무화 추진 등 정부 차원의 ESG 공시 제도화가 빨라지는 상황입니다.

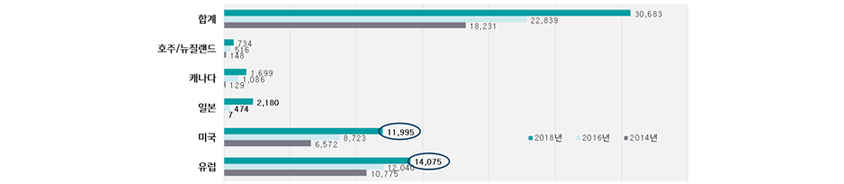

전 세계적으로 ESG 투자가 마치 스테로이드를 맞은 것처럼 폭증하고 있는 것도 유념해 봐야 할 중요한 흐름입니다. GSIA(Global Sustainable Investment Alliance)가 격년별로 집계하는 데이터를 보면, 2018년 기준 글로벌 ESG 투자는 30.7조 달러로 2014년 대비 연평균 14%씩 증가하고 있습니다. 2020년 말 기준 데이터는 아직 발표되지는 않았지만 2020년 2분기 말 현재 40.5조 달러를 기록하였다는 해외 언론 보도도 나오고 있습니다.

- 2014년 18,231 / 2016년 22,839 / 2018년 30,683

- 2014년 148 / 2016년 516 / 2018년 734

- 2014년 129 / 2016년 1,086 / 2018년 1,699

- 2014년 7 / 2016년 474 / 2018년 2,180

- 2014년 6,572 / 2016년 8,723 / 2018년 11,995

- 2014년 10,775 / 2016년 12,040 / 2018년 14,075

ESG 투자를 주도하는 것은 기관투자자들입니다. 거대 자산운용사, 각국 연기금, 보험사 등이 대표적인데, 최근 총운용자산이 8.7조 달러(2020년 기준)에 달하는 글로벌 1위 자산운용사 블랙록의 움직임에 전 세계 주요 기업, 금융사들이 주목하고 있습니다. 블랙록은 매년 'CEO에게 보내는 연례 서한' 등을 통해 대외적으로 투자전략에 대한 메시지를 발신하는데, 래리 핑크 CEO는 2018년 이래 ESG의 중요성을 일관되게 강조하고 관련 투자전략을 구체화하고 있는 것이 특징입니다.

주요 기관투자자 총운용자산 중 ESG 투자 비중을 보면 2018년 기준 유럽(49%), 캐나다(51%), 호주/뉴질랜드(63%) 등이 50% 전후 혹은 그 이상이며, 미국(26%), 일본(18%)이 그 뒤를 잇고 한국(4%)은 아직 상대적으로 저조한 편입니다.

국내외 주요 ESG 평가기관의 평가 동향은 많은 기업의 중요한 관심사입니다. 글로벌 ESG 평가기관을 살펴보면 기존의 ESG 평가기관과 최근 참여하기 시작한 신용평가사로 구분됩니다. 기존의 ESG 평가기관으로는 MSCI, S&P Dow Jones Indices, FTSE Russell, Sustainalytics, ISS ESG 등이 대표적이며, S&P Global, Moody's, Fitch 등 글로벌 3대 신용평가사들이 최근 ESG 평가시장에 적극 뛰어들고 있습니다.

ESG에 대한 관심이 급격히 높아지면서, 전 세계적으로 ESG 평가기관이 600개가 넘는다는 조사 결과가 있을 정도로 평가기관이 급증하고 있습니다. 이에 따라, 이들 기관의 각기 다른 평가기준 문제, 동일 기업에 대한 전혀 다른 평가 등 여러 비판이 제기되고 있습니다. 그렇지만, 기업 입장에서는 주요 평가기관의 움직임에 민감할 수밖에 없는 것이 현실입니다. ESG 평가는 ESG 지수 산출은 물론 기관투자자들의 투자 결정 시 기업의 잠재적 리스크 판단을 위한 중요한 자료로 활용되고 있기 때문입니다. 전 세계적으로 통일된 ESG 평가기준이 나올 때까지는 이러한 상황이 지속될 것입니다.

- MSCI: Morgan Stanley 자회사로, 전세계 8,500여개 이상 상장사 ESG 평가

- S&P Dow Jones Indices: S&P 글로벌 자회사로, 세계적으로 유명한 DJSI를 개발 운영

- FTSE Russell: Financial Times/런던증권거래소가 공동 설립한 금융지수업체

- FitchRatings: 신용등급 평가 시 ESG Risk 수준이 높을 경우 반영

- S&P Global Market Intelligence: 개별기업 신용등급 상/하향 사유에 대한 ESG 영향을 공시

- Moody's: ESG 평가를 토대로 전체 기업에 대한 신용등급 조정 (2019년의 경우 33% 조정)

Ⅲ. ESG at a Tipping Point: 주목해야 할 몇 가지 변화

ESG가 전 세계적인 화두가 되고 있는 가운데, ESG 패러다임과 관련하여 주목해야 할 몇 가지 중요한 사건 및 변화의 흐름을 소개합니다.

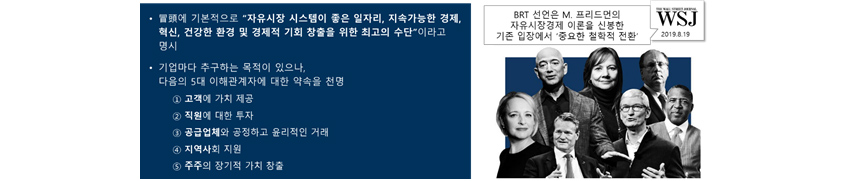

첫 번째는 소위 BRT 선언입니다. 2019년 8월 19일, 미국의 주요 기업 CEO를 회원으로 둔 Business Roundtable(BRT)이 앞으로는 이해관계자의 이익을 위해 회사를 이끌겠다고 선언하면서, '기업의 목적에 관한 성명서"를 통해 그동안 견지해 온 '주주우선 원칙'을 변경하여 큰 파장을 일으켰습니다. 애플의 팀 쿡, 아마존의 제프 베조스, GM의 메리 바라, JP모건의 제이미 다이먼, 블랙록의 래리 핑크 등 쟁쟁한 CEO 181명이 서명하였기 때문입니다. 이를 두고 미국의 주요 언론들은 "M. 프리드먼의 자유시장경제 이론을 신봉한 기존 입장을 바꾼 중요한 철학적 전환"(WSJ), "BRT 선언은 기업경영의 의사결정에 ESG가 핵심적 요소로 자리잡아야 한다는 점을 시사"(블룸버그) 등의 논평을 낼 정도로 큰 관심을 표명한 바 있습니다.

[그림 8] BRT 선언의 주요 내용[14][15][16]

[그림 8] BRT 선언의 주요 내용[14][15][16]

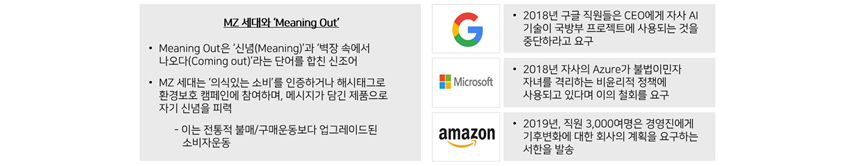

두 번째는 MZ 세대가 ESG의 트렌드 세터(trend setter)로 등장하고 있다는 점입니다. 전 세계 소비자의 64%를 차지하는 MZ 세대는 기존 세대와 달리 환경∙사회의 영향에 관심이 높은 것으로 나타나고 있습니다. 블랙록의 래리 핑크 CEO는 2019년 CEO에게 보내는 연례서한에서 밀레니얼 세대 근로자의 63% 이상이 "기업의 주된 목적은 이윤 창출보다 사회의 질적인 개선에 있다"고 응답한 사실을 소개했을 정도입니다. 또한 MZ 세대는 기업의 일원으로서 사회적 논란이 될 수 있는 회사 경영활동에 대한 개선을 요구하기도 합니다. 기존에 노조의 주요 이슈였던 근로 조건 등을 뛰어넘어, ESG 등 훨씬 광범위하고 포괄적인 이슈를 제기하고 나서는 MZ 세대의 모습에 주목할 필요가 있습니다.

- Meaning Out은 신념(Meaning)과 벽장 속에서 나오다(Coming out)라는 단어를 합친 신조어 MZ 세대는 의식있는 소비를 인증하거나 해시태그로 환경보호 캠페인에 참여하며, 메시지가 담긴 제품으로 자기 신념을 피력. 이는 전통적 불매/구매운동보다 업그레이드된 소비자운동

- Google: 2018년 구글 직원들은 CEO에게 자사 AI 기술이 국방부 프로젝트에 사용되는 것을 중단하라고 요구

- Microsoft: 2018년 자사의 Azure가 불법이민자 자녀를 격리하는 비윤리적 정책에 사용되고 있다며 이의 철회를 요구

- Amazon: 2019년, 직원 3,000여명은 경영진에게 기후변화에 대한 회사의 계획을 요구하는 서한을 발송

세 번째는 바이든 미 행정부 출범입니다. 2020년 미 대선 유세에서 기후변화를 '인류가 직면한 가장 큰 문제'라고 지속적으로 언급한 바이든이 대통령에 취임하면서 ESG 투자 및 이에 영향을 미치는 관련 정책의 변화 가능성에 관심이 집중되고 있습니다. 전 세계 에너지 소비의 25%, 주식시장 시가총액의 절반을 차지하는 미국의 ESG에 대한 정책 변화는 매우 큰 영향을 끼치게 될 것이라고 호주 시드니 모닝 헤럴드지(2020년 11월 14일)가 언급한 건 결코 과장이 아닙니다. 바이든 행정부의 ESG 관련 정책은 '환경'에 방점을 두면서도 ESG 전반에 걸쳐 다양한 변화를 추진할 것으로 예상됩니다. 전 세계 경제를 좌지우지하는 미국의 ESG 정책 동향에 관심을 기울이지 않을 수 없는 부분입니다.

- E: 기후위기 대응, 파리 기후변화협정 재가입(취임 1호 서명), 2050년 Net Zero 달성, 청정에너지 투자 확대, 환경 정의(Environmental Justice) 부각

- S: 노동퇴직연금 운용 시 ESG 투자 활성화 등 산업안전 및 보건 강화, 성/인종 평등 및 다양성 강화

- G: 기업의 ESG 정보공개 기준 투명화/간소화

- 존 케리: 대통령 기후특사, 전 국무장관/상원의원, 2015년 파리 기후변화협정 체결 주도

- B. 디스: 국가경제위원회(NEC) 위원장, 2017년 블랙록 글로벌 지속가능투자 책임자

- 게리 겐슬러: 증권거래위원회(SEC) 위원장, 바이든 캠프 연방준비/금융규제 부문 Review 팀장

- J. 그랜홈: 에너지부 장관, 미시간주 최초 여성 주지사 출신, 재생에너지 사용 옹호론자

마지막으로, 코로나19의 확산이 뜻하지 않게 ESG의 중요성을 일깨워 준 측면이 크다는 점 역시 매우 중요한 변화입니다. 코로나19 발발로 ESG 투자가 급격히 증가하고 있음은 물론 안전 이슈가 부각되면서 기업의 직원 안전보호 등 '사회' 영역에 대한 관심이 확대되고 있습니다. 전 세계가 악화되는 기후 위기와 미증유의 팬데믹에 직면하면서 ESG의 중요성에 대한 관심이 폭발적으로 증가하는 추세를 예의주시할 필요가 있습니다. 이제 기업은 좋든 싫든 ESG에 관심을 갖고 신경쓰지 않을 수 없는 글로벌 패러다임이 형성되고 있는 것입니다.

- 코로나19, ESG 투자 증가의 변곡점으로 작용

- 도이체방크: 2030년 전세계 ESG 투자자산 규모는 130조 달러에 달할 것(2018년 30.7조 달러)

- FT: ESG 투자 및 논의가 마치 스테로이드를 맞은 듯 폭증하고 있다(2020.10.31)

- ESG, 투자 의사결정의 주요 기준으로 부각

- ESG 투자자금 유입 외에 블랙록 등 주요 투자자들이 ESG를 투자 의사결정의 중심에 두기 시작

- 환경 이슈에 소극적이던 JP모건도 2020.2월 석탄기업 대출 중단, 파리협정에 부합하는 투자 천명

- Walmart: 코로나19로 인해 사망한 직원의 가족에게 피소

- Amazon: 미국, 유럽 사업장의 아마존 직원들은 코로나19 방어 대책을 요구하며 파업

- Forbes: 코로나19 이후 직원/고객 보호를 위한 기업 사례를 조사, 코로나19에 잘 대응한 100대 기업 기사를 게재

- BalckRock: 코로나19 팬데믹 상황에서 분명해진 것은 고객과 직원, 사회를 생각하는 기업이 미래의 승리자가 될 것이라는 것 - 래리 핑크 CEO

References

[1] https://www.cfainstitute.org/en/research/esg-investing.

[2] https://www.unglobalcompact.org/what-is-gc/mission/principles.

[3] https://www.unpri.org/pri/what-are-the-principles-for-responsible-investment.

[4] https://www.globalreporting.org/.

[5] https://www.sasb.org/.

[6] https://www.fsb-tcfd.org/support-tcfd/.

[7] http://www.gsi-alliance.org/wp-content/uploads/2019/03/GSIR_Review2018.3.28.pdf.

[8] https://www.msci.com/.

[9] https://www.spglobal.com/spdji/en/.

[10] https://www.ftserussell.com/.

[11] 삼정KPMG (2021), ESG의 부상, 기업은 무엇을 준비해야 하는가?, p.17.

[12] https://www.spglobal.com/marketintelligence/en/.

[13] https://www.moodys.com/.

[14] https://www.businessroundtable.org/business-roundtable-redefines-the-purpose-of-a-corporation-to-promote-an-economy-that-serves-all-americans.

[15] https://www.nytimes.com/2019/08/19/business/business-roundtable-ceos-corporations.html.

[16] https://www.wsj.com/articles/business-roundtable-steps-back-from-milton-friedman-theory-11566205200.

[17] 김난도 외 (2017). 트렌드코리아 2018, https://m.blog.naver.com/kijsoh/221174936495.

[18] https://www.nytimes.com/2018/04/04/technology/google-letter-ceo-pentagon-project.html.

[19] https://www.seattletimes.com/business/microsoft-opposes-ice-policy-on-migrant-children/.

[20] https://edition.cnn.com/2019/09/20/tech/amazon-climate-strike-global-tech/index.html.

[21] https://joebiden.com/environmental-justice-plan/.

[22] https://www.whitehouse.gov/briefing-room/presidential-actions/2021/01/27/executive-order-on-tackling-the-climate-crisis-at-home-and-abroad/.

[23] Barron’s (2021.1.31), Biden Administration Will Reverse the Department of Labor's Ruling on ESG Funds, Analysts Say, https://www.barrons.com/articles/biden-administration-will-reverse-the-department-of-labors-ruling-on-esg-funds-analysts-say-51612094408.

[24] https://joebiden.com/empowerworkers/.

[25] https://www.reuters.com/article/us-health-coronavirus-walmart-lawsuit-idUSKBN21P2AG.

[26] https://www.bloomberg.com/news/articles/2020-03-16/coronavirus-strikes-at-amazon-s-operational-heart-its-delivery-machine.

[27] https://www.forbes.com/sites/ezequielminaya/2020/05/26/the-forbes-corporate-responders-new-ranking-of-nations-top-employers-responses-to-pandemic/?sh=1b965a94a51a.

[28] https://www.cnbc.com/2020/07/17/stakeholder-capitalism-set-to-become-more-and-more-important-says-blackrocks-fink.html.

▶ 해당 콘텐츠는 저작권법에 의하여 보호받는 저작물로 기고자에게 저작권이 있습니다.

▶ 해당 콘텐츠는 사전 동의 없이 2차 가공 및 영리적인 이용을 금하고 있습니다.

![]()

이갑수 수석연구원 | 삼성경제연구소

현재 삼성경제연구소 수석연구원 (ESG Quarterly 편집장)

일본 히토츠바시(一橋)대 대학원 수료

서울대 경영학과, 동 대학원 경제학 석사